GoToトラベル・キャンペーンは出張であっても適用可能です。

一般事例として、同支援を受けた出張の会計処理や税務処理の考え方をまとめてみました。

なお、11月6日以降、ビジネス利用について

除外の措置がされておりますので、ご注意ください。

Go To トラベル事業の支援対象とする旅行商品の基準・考え方の明確化について

ビジネス出張を目的とする旅行商品については、本事業の目的である観光需要の喚起という観点から、本事業の利用を極力制限させていただくべく、法人の出張手配を目的とした予約サイトにおける割引の適用除外など、利用を制限するための措置を講じることとします。

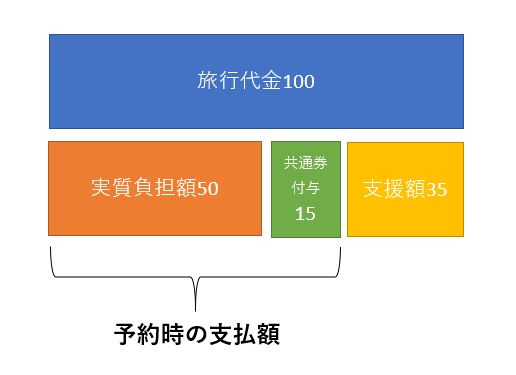

GoToキャンペーンの概要

旅行代金の35%の還付をしてくれることと15%分について地域共通クーポンを発行してくれる支援事業です。

コロナの対策をして三密を防ぐことが支援されるホテルになるために必要です。

感染防止対策がされた上で支援がされます。

地域共通クーポンは9月以降の旅行の予定です。

宿泊料金については既に還付の適用を受けられます。

35%の還付ですが、その適用は一泊一人辺り14000円が限度(日帰りの場合は7000円が限度)であるため、40,000円が一番補助額が高くなります。

なお、地域共通クーポンは1000円未満を四捨五入するため、総額支援額が旅行代金の50%を超えることがあります。

これは、観光庁の見解で認められています(GoToトラベル Q&A6)。

ちなみに、修学旅行も支援対象です(同Q&A82)。

しかしながら、公務員の出張が適用対象外のため、修学旅行の引率をする先生は支援対象外です。

入湯税・消費税とGoToキャンペーンの補助額

支援額は消費税額を含めた金額となります。

入湯税も支援の対象金額です。

ただし、現地で追加で支払った金額等は対象外なので、急にお風呂に入って入湯税を支払ったら支援外です。

Q&Aにも同様のことが解説されています。

Q4 支援額の計算の基礎となる「旅行代金」は税込み価格か、税抜き価格か。入湯税は含めていいのでしょうか。

A 税込み価格になります。入湯税があらかじめ予約した際の旅行・宿泊代金に含まれる場合には、入湯税を含めて構いません。ただし、旅行・宿泊代金とは別に、宿泊施設等の現地で支払う場合には、支援の対象外となります。

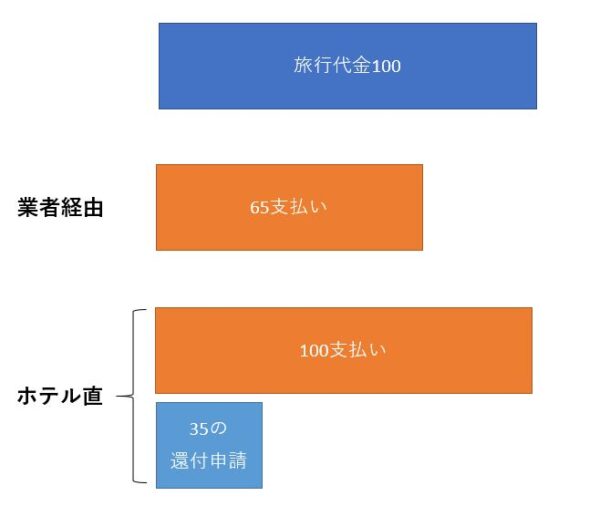

キャッシュバック・ポイント付与の方法

業者経由の場合は、差引額で支払が可能です。

一方で、ホテル直の予約の場合は後日還付の申請を

こちらから行います。

実質的な負担としてはどちらも同様です。

業者手配にしておくと、新幹線代なども旅行代金の一式に含められる点は、念頭においておきましょう。

GoToキャンペーン出張の会計処理、還付金の仕訳

10,000円(税抜)のホテル代を支払ってGoToトラベルキャンペーンを適用した場合の会計処理を考えます。

その場で値引きをされる場合は、会社側の会計処理の例はこちら。

(仮払消費税) 1,000円 (雑収入[不課税])3,850円

ポイントは2点です。

・還付される金額は、対価性がなく不課税

・仮払消費税は支払金額(上記では1万円)に対してかかる

ネット予約の場合、支援金を差し引いた金額で支払うことが9月以降増えるでしょう。

上記の場合で、旅費交通費を6,150円として雑収入[不課税]を除く仕訳も考えられます。

その場合、消費税の課税標準額が税額と対応しなくなることに注意です。

消費税の申告書を作っていない経理担当者は課税標準額と対応関係がなくてもあまり困りませんので。

なお、直接申し込みの場合の後日申請であれば、会社に全額を支払わせて還付金額を後で得ることになります。

その場合は二本立てですね。

(仮払消費税) 1,000円

後日

GoToトラベルで得た地域共通クーポンは給与所得か

GoToトラベルキャンペーンの地域共通クーポンは、従業員から見て給与扱いになるのでしょうか。

答えとして、当初の支払者が会社かどうかが分かれ目で給与所得かどうかになるか変わってきそうです。

立替の微妙さとクレジットポイントのイメージ

ポイントを得た企業側の会計処理は改正がありはっきりとしてきていますが、個人についてはグレート評されていることが多いです。

楽天カードで支払いました。後日精算をしました。

ホテルの予約と宿泊の結果として楽天ポイントを付与されます。

そして、経費精算がされます。

楽天ポイントは給与かといえば、そんな処理はされていません。

当初支払者(この場合の営業部員)と楽天の間で雇用関係がないですからね。

マイル管理も似た問題が出てくるところです。

ポイントを就業規則で取得しないように規則化している会社がありますが、ない会社も多いのではないでしょうか。

解答において、こちらのイメージを持っていただけると以下の説明が理解がしやすいです。

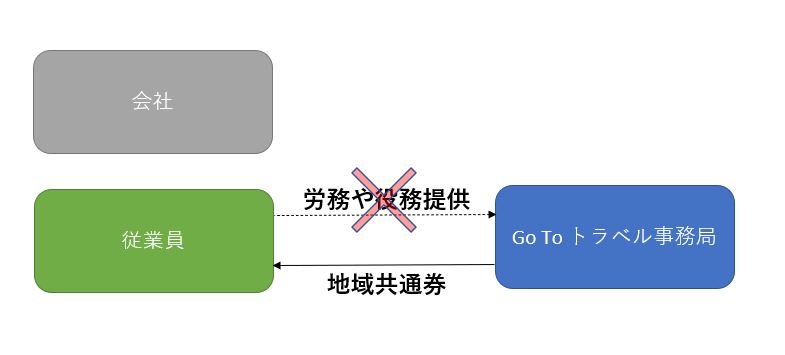

予約手配の契約者が会社でない場合

予約手配の契約者が会社でない場合は、一時所得に該当すると考えられます。

状況として、社員が出張時のホテルの手配を個人の名前でWEB手配するなどが該当します。

一時所得とは、営利を目的とする継続的行為から生じた所得以外の所得で、労務や役務の対価としての性質や資産の譲渡による対価としての性質を有しない一時の所得をいいます。

ポイントは契約上、会社が介在せず従業員とGo To トラベル事務局との発券やりとりになるからです。

ですので、会社側の仕訳はありません。

ただ、従業員としていなければ地域共通クーポンの発行を得る機会がなかったと考えられます。

タダ乗りのような不公平感が発生することについては厳密には、就業規則で調整しておく必要があるかもしれません。

なお、一時所得は50万円を超えると課税されます。

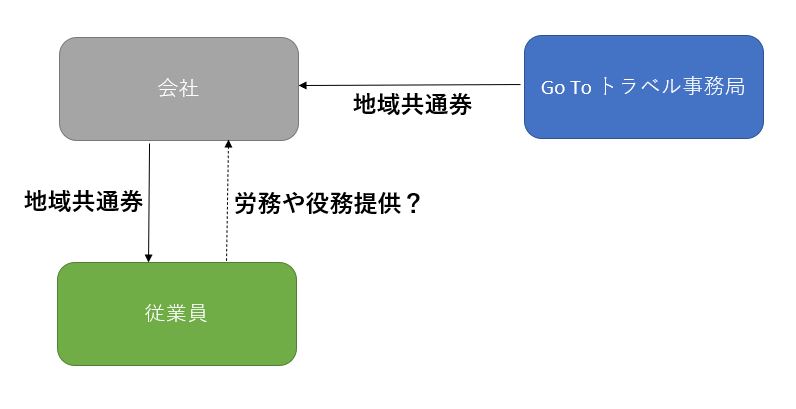

予約手配の契約者が会社の場合

予約手配の契約者が、会社の場合を考えます。

状況として、会社がお抱えの旅行代理店に出張の手配一式を任せて、それに対してクーポンを得ることが考えられます。

コロナ禍下ではあまりないかもしれませんが、社員旅行を旅行代理店に一式で手配させた場合も同様です。

この場合、会社が地域共通クーポンを受け取る権利があります。

そして、発券された地域共通クーポンを従業員に渡すことを想定すると、経済的利益として給与所得課税されると考えれます。

この場合、いったん会社が預かれば税務上資産計上します。

(上記の金額例から 11,000円x15%=1,650円 四捨五入→2,000円)

会社を経由せずに直接渡せば

なお、この場合においても「地域共通クーポン」に対する「労務」などの対価性(対応関係)を論点とする学説は存在します。

しかし、通説として、「単なる労務対価性というよりも、むしろそれが従業員の地位という側面を抜きにしては得られない所得であるという観点を強調すべき」[ref]酒井克彦「所得税法における給与所得該当性の判断メルクマール」中央ロー・ジャーナル 14巻1号85頁[/ref]との考え方がしっくりくるでしょう。

社内の公平性の問題と就業規則の規定

上記の区分けが原則的な解釈かなと考えます。

クレジットカードで立替支払いをしている従業員の得たポイントに課税していることは聞きません。

課税庁側が一時所得として判断しているか、課税技術的な捕捉の問題に難があると考えているかと推測します。

ただ、社員間の公平性に問題が出ます。

Aさんは還付をもらって、Bさんは正直に精算するでは得ている経済的利益に差が出ます。

なんとなく不公平だなぁと感じている経理担当者もいるでしょう。

かといって、一般的な経理担当が決められる範ちゅうではないでしょうし、税理士さんも対価関係からその役員に細かく言う部分でもないでしょう。

なお、発券してもらったりQRの管理をしたりすれば従業員間で適当な消費ができる気もします。

すっきり解決しにくいですが、バランスを見ながら検討したい論点です。

2020年9月8日 追記

地域共通クーポンで詳細が決まりつつあります。

9月11日(金)の分科会でさらなる確定になるでしょう。

使用期限が旅行中ということで、処理の考え方の変更につながる可能性もありますので、一覧にしておきます。

- 地域共通クーポン制度開始日(10月1日)以降に開始する旅行を対象

- 有効期限

- 宿泊旅行の場合 : 宿泊日及びその翌日

- 日帰り旅行の場合 : 旅行の当日

- 有効場所

- 宿泊地(日帰り旅行の場合は主たる目的地 )の属する都道府県 及び当該都道府県に隣接する都道府県

2021年8月21日 追記

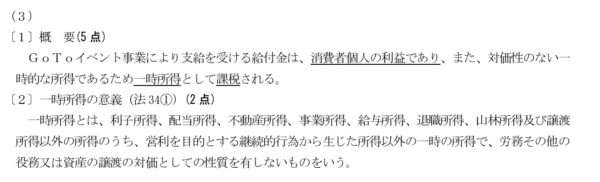

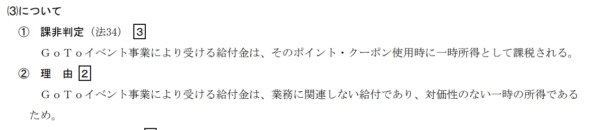

第71回の所得税法の試験には、「⑶ Go Toイベント事業により支給を受ける給付金」が課税か非課税かを答えさせる問題が出ています。

解答速報を見ていると、一時所得として課税されるとなっています。

還付手続きなしの場合は、不課税の論点がなくなるか?

還付金が課税

T&A master No.847では、還付手続きなしの場合は支払金額全体が課税となり、不課税の論点が出ないとしています。

ただ、ちょっと疑問です。

実際に還付手続きなしで宿泊をしましたが、その領収書には当初金額の全体を課税取引として消費税が課されていました。

また、GoToトラベル・キャンペーンで還付を受ける部分は不課税で記載されていました。

その全体を合算して消費税額を出し直すとは異なるレベルでホテル側が不課税取引としているものを課税取引に係るものとして仕入税額控除を行うことになります。

何かしらの根拠があるのかもしれませんが、理論的にはちょっと苦しい気がします。

法的根拠が知りたいところです。

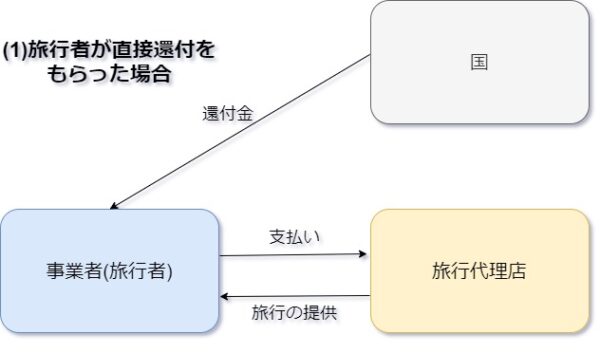

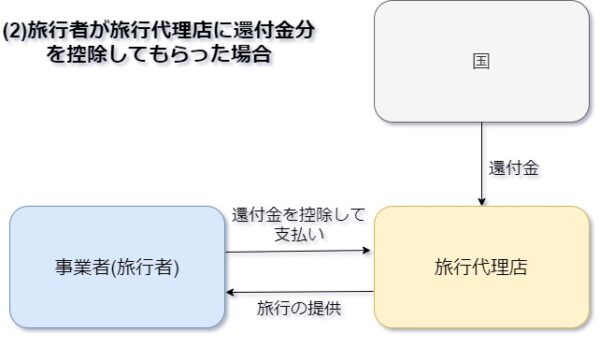

比較:還付金を直接受け取った場合 vs 代理店から直接控除してもらい全体を課税取引とした場合

下記(1)と(2)を比較してみます。

比較すると、(2)消費税の仮払消費税が減り、法人税の費用を増やす処理となります。

仮払消費税の一部を費用化することに疑問ですし、税額の合計はおそらく結局事業者不利になります。

(仮払消費税が350円減る=消費税の納税額が350円増える vs 旅費交通費が350円増える=法人税額を107円減らす。差し引き243円増える[端数処理を無視しているのと実効税率を仮で30.62%としました。])

(1)還付金を直接受け取った場合

このようなイメージです。

下記の仕訳で考えれば、仮払消費税と仮受消費税が一致しております。

旅の窓口の例を見ても、旅行代理店側から還付金を消費税額の減額に当てた処理はないように見受けられます。

(旅費交通費) 10,000円 (現金預金)11,000円

(仮払消費税) 1,000円後日

(現金預金)11,000円 (雑収入[不課税])3,850円

(売掛金)11,000円 ( 売 上 ) 10,000円

(仮受消費税) 1,000円

例で、環境省の補助事業のURLをつけておきます。

こういった二重取りの話は出てきていないようです。

税務的な影響を当初に考慮していないか、少額だから見過ごすということなのか。

どちらの意図かは不明です。

(2)代理店から直接控除してもらい全体を課税取引とした場合

こちらのイメージです。

下記の仕訳で考えると、仮払消費税と仮受消費税が一致しません。

上記の検討の通り、一般的には消費税の控除額が減り納付額が増え、その分法人税が減ります。

結果、事業者(旅行者)不利になってしまうのではないかと。

(旅費交通費) 6,500円 (現金預金)7,150円(11,000円x65%)

(仮払消費税) 650円

(売掛金[GoTo分from国])3,850円 ( 売 上 ) 10,000円

(売掛金[旅行者分]) 7,150円 (仮受消費税) 1,000円

なお、旅行代理店側で、GoToトラベル・キャンペーンの支援金が課税売上かどうかの疑問で検索されている方もいるようです。

売上は支援金があろうがなかろうが変わらないはずです。

よって、売上の回収において一部が支援金となるとして、上記のような仕訳をするとわかりやすいと考えます。

事業趣旨は地域消費の喚起

以上の検討をいたしましたが、GoToトラベル・キャンペーンは国内観光需要喚起を目的としてます。

長期的なものでありませんし立法目的から、社内からも課税庁側からもとやかく言わないのではないかと考えます。

役員や個人事業主の延長の会社の役員の取得した地域共通クーポンの場合、もう少し違った見解も考えられるでしょうが。

相違などあればご指導いただけると幸いですし、本稿がご参考になればうれしいです。

*本件は個人的見解であり、税務の正式な相談などは顧問税理士さんにご相談ください。

【編集後記】

カップヌードル 抹茶が発売しているので早速試してみました。

それほど抹茶感はないですが、緑のものを食べた感じです。

【運動記録】

ジョギング○ ストレッチ○ 筋トレ○ サプリ○

【子育て日記(3歳)】

ちょっと高い段差からのジャンプを一緒に。

「3歳は自分でやってみたい年齢」と言われているようです。

それにもれずに、積極的です。

ケガをさせない範囲で挑戦させたいなと考えてます。