今回は租税の体系についてです。

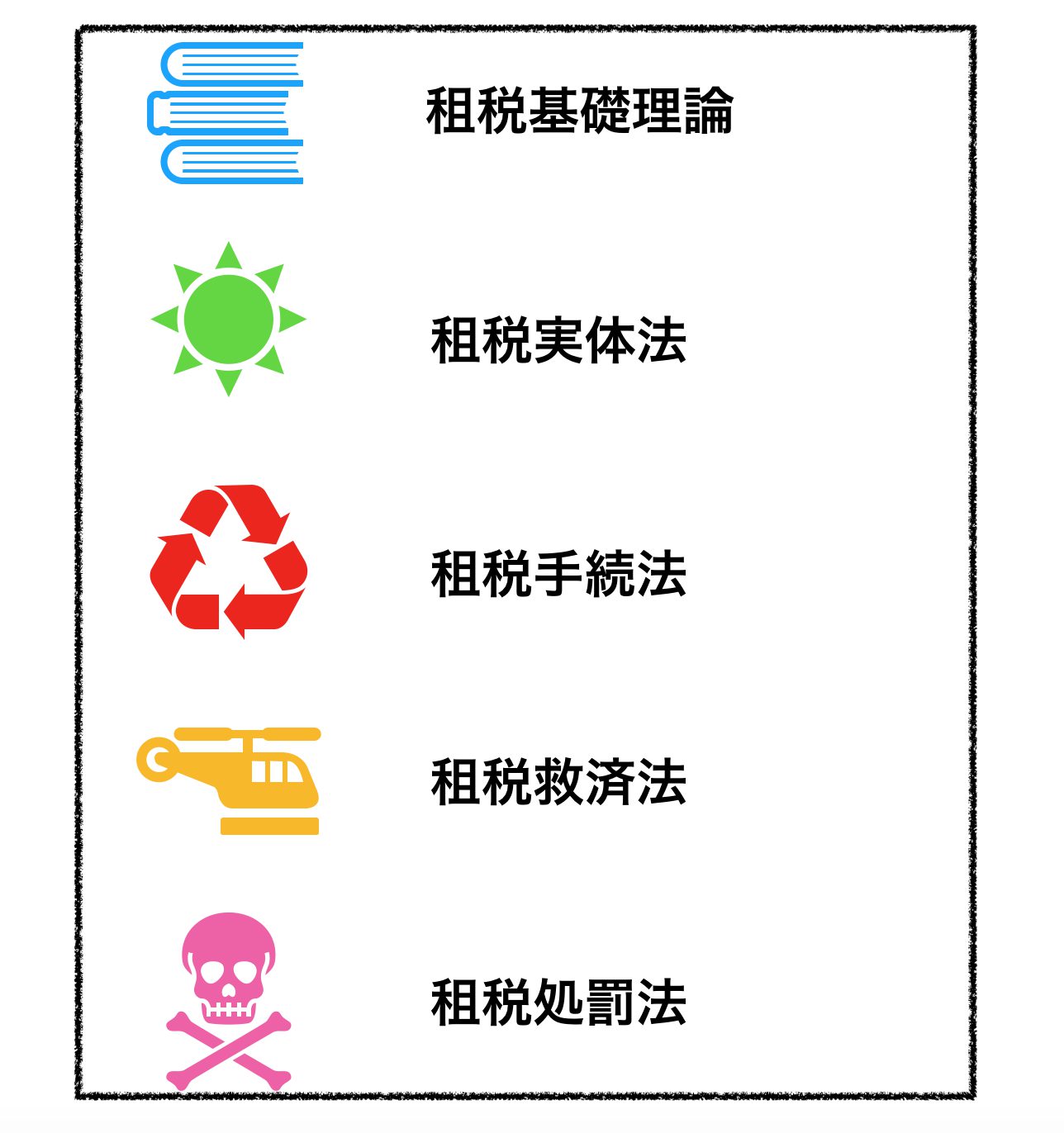

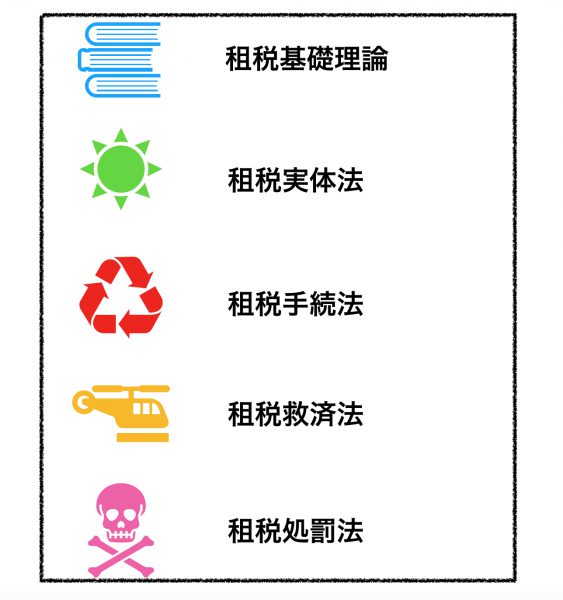

租税を学ぶ際には5つに分けていくことで全体を把握しやすいです。

*税法の体系

税法の体系

租税法を構成する法はたくさんあります。

その複雑な体系を理解する構成を考える上で、以下の5つに分けて議論することが多いです。

(1)税法基礎理論

租税の基本的な性質を論じるところです。

ここで述べている税法の体系であったり、法律の根拠となどなど。

個別の税法の深くに入っていく前の段階を整理し理解するパートです。

(2)税法実体法(租税債務法)

税金をかけるという行為の具体的なところを規定する内容です。

国や地方公共団体に勝手に・恣意的に課税ができるような権力性を持たせている訳ではなく、課税をする際には公平性を持たせるために、「ある要件に該当したら課税をする」こととしています。

この考え方を論じるところを租税実体法としています。

なぜ租税実体法という名前なのか

租税実体法という名前は、分かりにくいです。

最初に読んだときに、なぜ実体法などと名称付けられているのかしっくりきませんでした。

考え方として、「税金を納めないといけない義務関係」=「実体」があると表現しているのです。

だから、「租税実体」があると仮定して、その成立や承継、消滅を規定している。だから租税実体法と呼ばれるのです。

なぜ租税債務法という名前なのか

租税実体法は、租税債務法とも呼ばれます。

しかし、租税債務法という名前もしっくりこない方が多いのではないでしょうか。

これは単純には、税金を徴収される側から見ているので債務と名付けられています。

徴収される側から見れば、税金は債務(借金のように、将来返すことが約束されているもの)になります。

だから租税債務法ということで、税金を納めないといけない実体を規定する全体を呼ぶことがあるのです。

逆に租税債権法という名前も存在します。

こちらは、税金を徴収する側から見ているものですね。

徴収する側から見れば、税金は債権(貸付金のように、将来返してもらうことが約束されているもの)と見ることができます。

どちらも同じカテゴリです。

(3)租税手続法

租税手続法は、決まった税金をどのように納めるかを論じる部分です。

よく耳にする確定申告であれば申告納税制度です。自分で納める税額を計算する方法ですね。

これに対して、固定資産税のように地方公共団体が税金を計算するのは賦課課税制度と呼ばれます。

このような賦課制度や、課税庁側の徴収を取り扱ったり、申告を忘れた場合やら遅れた場合などにどうなるかを論じていきます。

(4)租税救済法

納めなさいといわれた税金に不満があるときの不服申立てや訴訟を取り扱っていきます。

不服申立ては税金を納めなさいといってきた団体に対して直接主張をすることですし、訴訟は裁判所を介しての話です。

救済法とあるのは、このような手続きを経て納税者の権利を保護しようとする意図があるからです。

(5)租税処罰法

脱税などをした場合の処罰の方法を論じる部分です。

どういったことが脱税に当たるのかの要件であったり調査の方法であったりはここで論じられていきます。

税法の体系に従って論じよう

法的な考察であったり論文を作成したりする際には、これらの体系のどこを論じているかしっかり理解しておきましょう。

例えば、法人税の個別の論点であれば租税実体法について話していることが多いでしょうし、徴収をする際の問題点を論じているのであれば租税手続法について話しているかもしれません。

税金を賦課する際には、概念的に「税金を納める必要がある」のような理論では終われず、どうやって「具体的な金額を納めてもらうか」までの実体手続きが伴わなければならない。

実務では、納める税額が少額だから課税庁の手間と効率を省くために税金を課していないこともよく見受けられます。

これは納税手続法の話。

しかし、税金の実体は少額でも発生しているのではないかと考える。これは租税実体法の話。

両者を一括りにして論じすぎると議論の深まりも制限されてしまいます。

だから、どの部分を論じているかをしっかりと分けておくべきなのです。

税法の法律的根拠

税金を納めるないといけないのは、みんな理解するところです。

憲法30条ではこのように規定をしています。

第三十条 国民は、法律の定めるところにより、納税の義務を負ふ。

納税義務を負うところははっきりしましたが、具体的に納税しないといけない法律規定はどこであるのでしょうか。

これらを規定しているのが、税法の法源(法律的根拠)と呼ばれます。

税法の法源(法律根拠)

法律根拠ですが、租税法という具体的な法律はありません。

各所に散っている法律で税金を納めることへの総称を税法の法源と称しているのです。

では、税金は何によって定められて納めなければならないのでしょうか。

それは、次の5つ+1です。

- 法律

- 政令・省令

- 条例・規則

- 条約

- 告示

- (通達)

税理士試験においてなど、法律の番号は覚えなくていいと言われることが多いです。

その代わり法律によって規定されているのか、条例によって規定されているのかを分けて論じさせるような問題は出ましたね。

しかしながら、「法律らしきもので決まっている」以上の知識はあまりまとめられていないのが現状ではないでしょうか。

この辺りをまとめてみます。

法律

税金に関する法律は共通のものと個別のものと二つに大別されます。

税金に関する共通の法律は、国税通則法、国税徴収法、国税犯則取締法です。

これに対して、所得税法、法人税法などが個別の税法の論点です。

一方地方税も存在します。地方税は地方税法によって制定される条例や規則に準拠して徴収されます。下記に、別の枠に設けてあります。

政令・省令

政令は内閣、省令は各省の大臣が制定する法律です。

内閣が決めた政令を施行令、各省の大臣が決めてものを施行規則と呼び分けます。

直近の例を出すと、平成30年の所得税法施行令の改正で恒久的施設の一部が見直されています。

これは、施行令ですから内閣が決めた政令ですね。

ただ、公表元は財務省になっているので、括りは分かりにくいところです。

https://www.mof.go.jp/tax_policy/tax_reform/outline/fy2018/seirei/youkou/syotoku.pdf

条例・規則

こちらは地方公共団体の議会が決めます。

名称の分類は

- 条例:地方公共団体の議会が制定、国の場合の法律に該当

- 規則:地方公共団体の長が制定、政令・省令に該当

となります。

条約

憲法を守ることと同様に、憲法上では条約を守ることを求めています。

だから、税金に関する条約は租税に影響を与えます。

よって法源となるわけです。

第九十八条2日本国が締結した条約及び確立された国際法規は、これを誠実に遵守することを必要とする。

告示

各大臣によって指定された内容が告示されることがあり、一定の拘束力を持っているため、告示も法源として扱われます。

固定資産評価基準も告示です。

抜粋は以下の通りです。

第三百八十八条

総務大臣は、固定資産の評価の基準並びに評価の実施の方法及び手続(以下「固定資産評価基準」という。)を定め、これを告示しなければならない。この場合において、固定資産評価基準には、その細目に関する事項について道府県知事が定めなければならない旨を定めることができる。

所得税法や法人税法における寄付金が総所得から控除できるかであったり損金に該当するかであったりは財務大臣が決めている、というのも一例ですね。

(通達)

通達は、法律・政令・省令など上記にあげたものの解釈を述べたものです。

国税庁でみると、国税庁長官が通達をし、それに従って現場の処理を行っていく。

法律ではないにせよ、これらの通達に従って納税者に対応していくため、法律にと似たような扱いとなります。

ただ、法律ではない点は少々注意が必要です。

憲法

当然ながら、憲法も租税法の規定の上位概念に該当します。

憲法と租税法については別のところでまとめる予定です。

租税法の体系と法源のまとめとして

租税法の体系としては、5つに分類されます。

租税基礎理論、租税実体法、租税手続法、租税救済法、租税処罰法でした。

租税法の論文を書く際に、これらのどの項目に該当するのかしっかりを分けて論じる必要があります。

法源としては、憲法、法律、政令・省令、条例・規則、条約、告示。その他影響を与えるものとして通達も存在します。

法律の何で規定をされているのか、法律の上下の関係はどうなっているのか、矛盾がある点をどうするのか、などなど多くの論点がありますね。

枠組みの理解にしていただけると良いです。

【編集後記】

比較的早くまとめ終わると考えていましたが、租税関係の論点は思ったよりも込み入っていて時間がかかります。

端的にしつつも、時間は必要ですね。

【運動記録】

ジョギングO ストレッチO 筋トレO サプリO

【昨日のはじめて】

ベルアメールチョコ

【昨日の子育日記】

体調は通常なのですが、大事を見て病院へ。特に悪いところはなかったです。

ノロウィルスが流行っていたり風が流行っていたりなので、予防もかねてしょうがないかなと。